Borsa yatırımcısı uzun vadede kazanır popülaritesi klişe mi?

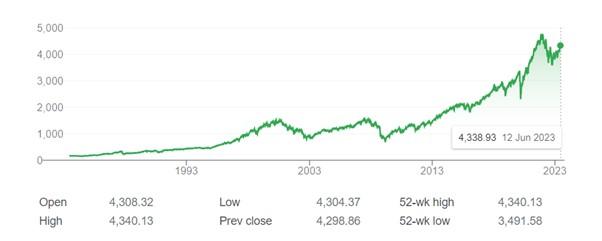

Son yıllarda borsa yatırımları, bireysel yatırımcılar arasında popülaritesini artırmış olsa da, bu alandaki başarı yolları hala tartışma konusu. “Borsa yatırımcısı uzun vadede kazanır” klişesi, birçok yatırımcı için umut vadetse de, gerçekte durum biraz daha karmaşık. Türkiye’de Borsa İstanbul’a baktığımızda, örneğin Türk Hava Yolları’nın son on yıl içindeki performansı dikkat çekiyor. 10 yıl önce 3 dolarlık seviyelerden günümüzde 8.9 dolara ulaşan hisse, yatırımcılarına %170 kazanç sağladı. Ancak bu başarılı yolculuk, genel bir kural olarak değil; doğru sektör, doğru ülke ve doğru hisse tercihleri ile mümkün oldu. Dolayısıyla, yeni borsa yatırımcıları için bu rakamlar, dikkate değer bir mesaj veriyor: Yatırım stratejilerini doğru bir şekilde belirlemeyenler, potansiyellerini kaybetme riskiyle karşı karşıya kalabilir. Bu yazıda, borsa yatırımındaki başarının anahtarlarını ve Türk Hava Yolları örneği üzerinden uzun vadeli kazanımın sırlarını inceleyeceğiz.

Tavsiye:

Yeni Yatırımcı Kaybı ve Borsa İstanbulun Geleceği

Borsa İstanbul’da yeni yatırımcı kaybı, sektördeki dinamizmin bir yansıması olarak bizi endişelendiriyor. Yatırımcıların borsa ile olan ilişkisi, sadece hisse senedi fiyatlarına ve genel ekonomik duruma bağlı değil; aynı zamanda doğru seçimler yapabilme yeteneğine de bağlı. Örneğin, Türk Hava Yolları’nın son on yıldaki performansına göz atıldığında, dolar bazında %170 bir kazanç elde eden uzun vadeli yatırımcılar dikkat çekiyor. Ancak, bu tür başarı örnekleri, yatırımcının seçimini ne denli doğru yaptığının altını çiziyor. Diğer taraftan, yatırımlarını yanlış sektörlerde veya hisse senetlerinde değerlendirenler, bu süreçten kaybederken, gelecekte borsa dünyasındaki yerlerini tehlikeye atabiliyorlar.

Bu noktada, borsa yatırımcısının doğru stratejilerle hareket etmesi gerektiği gerçeği ortaya çıkıyor. Şu anda yatırımcıları kaybetmemek için, sektördeki gelişmeleri yakından takip etmenin yanı sıra, aşağıda yer alan unsurlara dikkat etmek büyük önem taşıyor:

- Doğru Sektör Seçimi: Ekonomik dinamikleri ve trendleri takip etmek.

- Yatırım Araştırması: Hisse senetleri hakkında derinlemesine bilgi sahibi olmak.

- Uzun Vadeli Planlama: Kısa vadeli dalgalanmalar yerine, uzun vadeli kazanç hedeflemek.

Türk Hava Yollarının Başarısı ve Uzun Vadeli Yatırım Paradoksu

Türk Hava Yolları’nın son yıllardaki performansı, yatırımcılar açısından oldukça dikkat çekici. Son on yılda, hissenin dolar bazında %170 gibi etkileyici bir kazanç sağlaması, uzun vadeli yatırım yaklaşımının kesinlikle önemli olduğunu gösteriyor. Ancak burada iki ayrı kavramı net bir şekilde ayırt etmek gerekiyor: sektör seçimi ve hisse seçimi. Türk Hava Yolları’nın başarı grafiği, havacılık sektörünün genel trendi ve şirketin yönetim stratejileriyle doğrudan ilişkili. Bu nedenle, sadece uzun vadeli bakış açısına sahip olmak yeterli değil; doğru sektörü ve o sektördeki doğru hisseyi seçmek de aynı derecede kritik. İyi bir yatırımcı, bu iki unsuru bir araya getirerek uzun vadede kazanç elde edebilir.

Borsa İstanbul’da Türk Hava Yolları’nın yanı sıra, farklı hisse senetleri de yatırımcılara kârlılık sağlayabiliyor. Ancak burada dikkat edilmesi gereken bir diğer unsur, piyasa koşulları ve şirketin performansı. Bu etmenler, yatırımcının kazanımını direkt olarak etkileyen unsurlar arasında yer alıyor. Örneğin, ekonomik dalgalanmalar veya sektör içindeki rekabet, hisse senetlerinin değerlerini anlık olarak etkileyebilir. Bu bağlamda, aşağıdaki tablo, Türk Hava Yolları’nın performansını gösteren bazı tarihsel verileri özetlemektedir:

| Tarih | Hisse Fiyatı (USD) | Değişim (%) |

|---|---|---|

| 2013 | 3.5 | – |

| 2018 | 5.2 | 48.6% |

| 2023 | 8.9 | 71.2% |

Bütün bu veriler ışığında, yatırımcıların Türk Hava Yolları gibi şirketlere yönelirken, sadece uzun vadeli yatırımci olmanın ötesinde, sektörü ve piyasayı yakından takip etmeleri gerekmektedir. Doğru stratejilerle hareket eden yatırımcılar, en azından Türk Hava Yolları gibi başarılı bir hisse ile kazançlı çıkabilir. Dolayısıyla, yatırım yaparken sektörü ve fırsatları dikkatlice değerlendirmek önemlidir.

Doğru Seçim: Sektör, Ülke ve Hisse Analizinin Önemi

Hisse senedi yatırımlarında başarı için yalnızca uzun vadeli bir perspektif almak yeterli değildir; doğru sektör, doğru ülke ve doğru hisse seçimi de hayati öneme sahiptir. Örneğin, Türk Hava Yolları’nın son on yıl içindeki performansı, yatırımcıların hangi kriterlere göre seçimler yapmaları gerektiğine dair çarpıcı bir örnek sunmaktadır. Hisse senetleri, sektörel dinamikler ve ekonomik koşullar iç içe geçmiş bir yapıdadır. Eğer yatırımcılar, bu unsurları göz önünde bulundurmadan hareket ederlerse, potansiyel kazançlarını riske atabilirler.

Başarılı bir borsa yatırımı için dikkat edilmesi gereken bazı anahtar noktalar şunlardır:

- Sektörün Geleceği: Hangi sektörlerin büyüme potansiyeli var?

- Ülkenin Ekonomik Durumu: Ekonomik istikrar ve gelişim fırsatları neler?

- Şirket Sailesi ve Yönetimi: Şirketlerin liderlik yapısı ve stratejileri ne durumda?

Ayrıca, doğru seçimleri yapmak için yatırımcıların sürekli olarak piyasa verilerini analiz etmeleri ve güncel trendleri izlemeleri kritik öneme sahip. Bu yolla, sadece kendi portföylerini değil, aynı zamanda borsa İstanbul’un genel durumu hakkında da bilgi sahibi olabilirler.

Uzun Vadeli Kazanç için Stratejik Yaklaşımlar ve İpuçları

Uzun vadeli yatırımların başarılı olması için sadece zamanın geçmesi yeterli değildir. Doğru sektörleri ve hisse senetlerini seçmek kritik bir öneme sahiptir. Örneğin, Türk Hava Yolları’nın son on yıldaki performansı, yatırımcıların neden doğru seçimler yapması gerektiğini gösteriyor. Sektör analizi yapmak, potansiyel büyüme fırsatlarını belirlemek ve finansal verileri incelemek, yatırım kararı alırken göz önünde bulundurulması gereken unsurlardır. Bu bağlamda, aşağıdaki faktörleri değerlendirmek faydalı olabilir:

- Piyasa Trendleri: Hangi sektörlerin büyüme potansiyeli var?

- Şirket Temelleri: Hedef şirketin finansal durumu ve geçmiş performansı nedir?

- Rekabet Analizi: Sektördeki rakipler kimler ve nasıl bir pozisyondalar?

Uzun vadeli kazanç sağlayabilmek için ayrıca yatırım yaparken stratejik bir yaklaşım geliştirmek de önemlidir. Portföy çeşitlendirmesi, riskleri minimize etmek ve eski deneyimlerden ders almak bu süreçte kritik faktörlerdir. Önerilen bazı stratejiler arasında:

- Düzenli Gözden Geçirme: Portföyünüzü periyodik olarak değerlendirip, gerekirse revizyon yapmalısınız.

- Teknolojik İnovasyon: Hangi sektörlerin teknoloji ile değişim gösterdiği göz önünde bulundurulmalı.

- Uzun Vadeli Bakış Açısı: Kısa vadeli dalgalanmalara göre değil, uzun vadeli trendler üzerine karar verilmelidir.

Sonuç olarak, Türk borsa yatırımcıları için doğru seçimlerin önemi her zamankinden daha fazla ortaya çıkıyor. Türk Hava Yolları gibi sağlam ve büyüyen şirketler, doğru analiz ve strateji ile yatırım yapanlar için kazanç kapılarını açabiliyor. Ancak bu durum, herkesin yatırım yaparken aynı sonuçları alacağı anlamına gelmiyor. Uzun vadede kişi bazında elde edilen başarılar, sadece hisse senedi seçiminden değil, aynı zamanda sektör bilgisi, piyasa dinamiklerini anlama ve ekonomik gelişmeleri takip etmekten de geçiyor. Bu nedenle, yatırımcıların doğru sektörleri ve hisse senetlerini seçmelerinin gerekliliğini vurgulamak önemli. Araştırma yapmadan, yüzeysel bir bakış açısıyla hisse senedi yatırımı yapmak, kayıplara yol açabilir. Unutulmamalıdır ki yatırım, bilgi ve öngörü ile yapılan bir sanattır; ve bu sanatı icra etmek için gerekli olan temel unsurları göz ardı etmemek, gelecekteki kazançlarımız için kritik öneme sahiptir.

Borsa İstanbul Yükselişi İçin Kritik Faktörler ve Analiz

Borsa İstanbul, yatırımcıların beklentileri ve ekonomik göstergeler doğrultusunda dalgalanmaya devam ederken, Ekim ayına girerken piyasalarda bazı kritik gelişmeler bekleniyor. Özellikle enflasyon verileri ve olası faiz indirimleri, yatırımcıların odak noktası haline gelmiş durumda. Peki, bu süreçte Borsa İstanbul’u yukarıya çevirebilecek unsurlar neler olabilir? Hangi sektörler ön plana çıkabilir? Bu yazıda, ekonomik göstergeler ve piyasa dinamiklerini değerlendirerek, yatırımcıların dikkat etmesi gereken konulara değineceğiz.

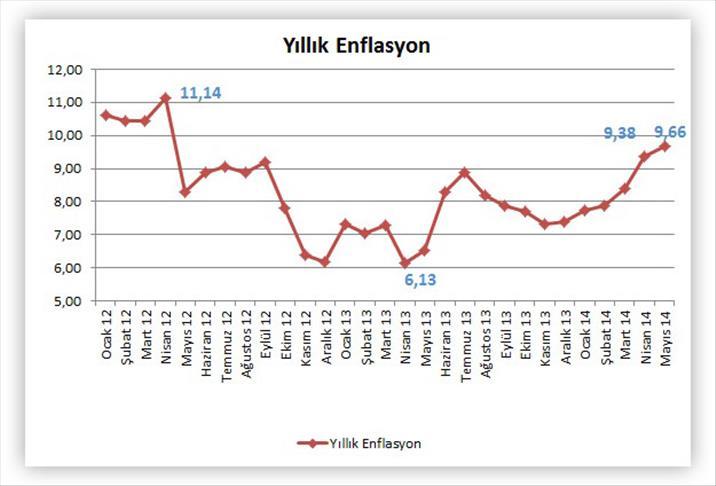

Enflasyon ve Faiz İndirimleri: Piyasanın Ana Gündemi

Ekim ayında açıklanacak enflasyon verileri, piyasanın gidişatı açısından oldukça önemli bir rol oynayacak. Yüksek enflasyon ortamında, gayrimenkul ve demir-çelik gibi sektörlerin daha hızlı bir satış ivmesi kazanabileceği düşünülüyor. Bu tip varlıklar, enflasyonun yükselmesi durumunda daha değerli hale gelebilir ve yatırımcıların bu sektörlere yönelmesine yol açabilir.

Aynı zamanda, piyasanın faiz indirimleri konusunda beklentisi de bulunuyor. Faizlerin düşürülmesi halinde, yatırımcılar daha riskli varlıklara yönelmeye daha yatkın hale gelebilirler, bu da borsada sektörel bazda hareketlenmeleri beraberinde getirebilir. Özellikle inşaat ve inşaat ağırlıklı holdinglerin bu süreçte ön plana çıkması muhtemel.

Teknik Seviyeler ve Piyasa Dinamikleri: Destek Noktalarının Önemi

Borsa İstanbul’un genel eğilimine baktığımızda, düşen bir trend içinde olduğunu gözlemliyoruz. Yatırımcılar için kritik seviyelerden biri 9200 puan olarak öne çıkıyor. Bu seviyenin altında piyasa volatilitesi artabilir ve daha düşük seviyeler test edilebilir. Bu tür düşüşlerde, yatırımcıların destek noktalarına dikkat etmesi önemlidir. Özellikle 240 seviyesindeki 78.6’lık Fibonacci desteği, daha önce piyasanın iki kez toparlandığı bir bölge olarak dikkat çekiyor. Eğer bu tür destek seviyeleri bir kez daha çalışmazsa, yatırımcıların stratejilerini gözden geçirmesi gerekebilir.

Yatırımcılar Ne Yapmalı? Risk Yönetimi ve Sabırlı Olmanın Önemi

Piyasada belirsizlikler her zaman mevcut olacaktır, ancak düşen trendlerde dikkatli olmak ve yatırım kararlarını daha bilinçli bir şekilde almak kritik öneme sahiptir. Bu noktada, yatırımcıların piyasa okur yazarlığını artırmaları ve mevzuat konusundaki bilgilerini güncellemeleri faydalı olacaktır. Her ne kadar burada sunduğumuz bilgiler bir yatırım tavsiyesi niteliğinde olmasa da, yatırımcıların destek ve direnç noktalarına dikkat ederek stratejik hareket etmeleri gerektiği söylenebilir.

Sonuç olarak, Borsa İstanbul’da yukarı yönlü bir hareket için ekonomik göstergeler ve sektörel bazlı dinamikler oldukça önemlidir. Ekim ayında enflasyon verileri ve olası faiz indirimleri, piyasanın hareket yönünü belirleyecek ana faktörler arasında yer alacaktır. Bu süreçte yatırımcıların sabırlı olması ve piyasayı yakından takip etmesi, daha bilinçli kararlar alınmasına yardımcı olacaktır.

Borsa İstanbul: Karışık Sinyaller ve Belirsizlik Rüzgarları Ne Zaman Bitecek?

Borsa İstanbul’da son günlerdeki dalgalı seyir, yatırımcıların sabrını zorlamaya devam ediyor. Borsada görülen %1’lik düşüş ve endeksteki karmaşa, birçok yatırımcının kafasında soru işaretleri bırakırken, piyasaların hangi yöne gideceği konusundaki belirsizlik giderek artıyor. Demir-çelik sektörü pozitif performans sergilerken, diğer sektörlerde düşüş hakim oldu. Endeks, gün içinde 9.080 zirvesini test ederken 8.876 seviyesinden kapanış yaptı. Toplam işlem hacmi ise 72,6 milyar TL’ye ulaştı. Peki, bu düşüşlerin ardındaki temel nedenler neler?

Belirsiz Ekonomik Göstergeler

Düşüşün ana sebepleri arasında ABD’den gelen üretici fiyat endeksi (PPI) verisi ve Eylül ayı enflasyon rakamları gösteriliyor. İlginç olan ise bu verilerin çok da olumsuz olmaması; PPI nötr bir etki yaparken, enflasyon verisi beklentilere yakın geldi. Ancak piyasa, küçük farklılıkları bile büyük dalgalanmalara dönüştürebiliyor. Özellikle saat 15:30’da açıklanan ABD verilerinin ardından görülen büyük kırmızı mum, yatırımcıların moralini bozdu.

Yatırımcılar Ne Yapmalı?

Endekste 8.903 seviyesi, önemli bir destek noktası olarak öne çıkıyor. Bu seviyenin altına gerileme, piyasanın daha da düşebileceğine işaret ediyor. Bu süreçte yatırımcıların, kısa vadeli dalgalanmalar yerine uzun vadeli yatırım perspektifini benimsemeleri kritik önemde. Özellikle temettü dağıtan ve güçlü bilançolara sahip şirketlere yönelmek, riski minimize edebilir.

Sermaye Artışları ve Kontrolsüz Genişleme

Son dönemlerde birçok şirketin sermaye artışları ve halka arz süreçleri, piyasayı olumsuz etkiliyor. Örneğin, Sasa Polyester Sanayi’nin sermaye artışları, şirketin piyasa değerini düşürdü. Benzer şekilde, birçok büyük holdingin de piyasa değerlerinde erimeler yaşanıyor. Şirketler kontrolsüz genişleme yerine, sürdürülebilir büyüme politikalarına yönelmeli.

FED’in Kasım Kararı ve Piyasalar Üzerindeki Etkisi

Kasım ayında FED’in faiz kararına yönelik belirsizlik, global piyasalarda tedirginliğe yol açıyor. Yatırımcılar arasında, 50 baz puanlık bir faiz indirimi beklentisi bulunurken, diğer bir kesim ise FED’in herhangi bir değişikliğe gitmeyeceğini öngörüyor. Bu durum, Borsa İstanbul’daki belirsizliği artıran bir diğer etken olarak öne çıkıyor.

Şirketlerin Yatırımları ve Borsa Performansı

Bazı şirketler son dönemde büyük yatırım projeleri açıkladılar. Ancak, bu yatırımların borsadaki yansımaları olumlu olmayabiliyor. Örneğin, Şişecam’ın 10 milyar dolarlık yatırım planları, piyasa değerine beklenen etkiyi yaratamadı. Şirketin defter değeri 0.69 seviyelerinde seyrederken, yatırımcılar hâlâ büyük bir potansiyelin göz ardı edildiğini düşünüyor.

Sonuç: Zor Zamanlarda Sabır ve Strateji Şart

Borsa İstanbul’daki mevcut belirsizlik ve dalgalanmalar, yatırımcıların sabırlı olmasını ve stratejik düşünmesini gerektiriyor. Piyasanın yönünü kestirmek zor olsa da, doğru şirketlere yatırım yapmak ve uzun vadeli düşünmek, bu zorlu süreci daha kolay atlatmanızı sağlayabilir. Özellikle şirketlerin bilanço verileri ve gelecekteki potansiyellerini dikkate alarak, akıllı yatırımlar yapmayı sürdürmek önem taşıyor.

Son olarak, unutulmaması gereken en önemli nokta, bu yazının yatırım tavsiyesi niteliği taşımadığı ve sadece piyasa hakkında genel bir sohbet niteliğinde olduğudur.

ASELSAN: Ucuz Fiyatlar ve Stratejik Başarılarla Savunma Sektöründe Yükseliş Fırsatı

Aselsan Elektronik Sanayi ve Ticaret A.Ş. (ASELS), Türkiye’nin savunma sanayii alanında en büyük şirketlerinden biri olarak, hem yerel hem de uluslararası düzeyde güçlü bir büyüme performansı sergiliyor. Son dönemde imzaladığı ihracat anlaşmaları, geliştirdiği yenilikçi projeler ve başarılı test süreçleriyle dikkat çeken Aselsan, yatırımcılar için cazip fırsatlar sunuyor. Mevcut fiyatlarının ucuz olduğu düşünülen bu dönemde, hisse senedinin potansiyel getirilerini ve şirketin son dönem başarılarını detaylı olarak inceleyeceğiz.

Hisse Fiyatı ve Teknik Görünüm

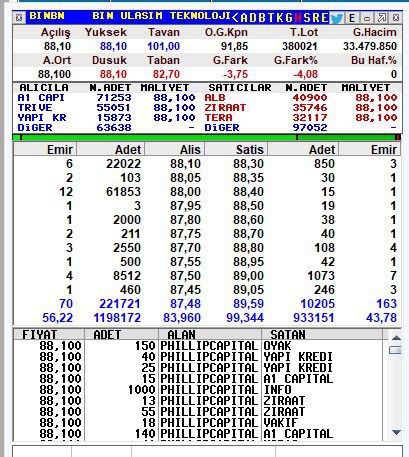

Aselsan hissesi şu anda 56,70 TL seviyesinden işlem görmekte olup, 52 haftalık en düşük seviye olan 38,69 TL ve en yüksek seviye olan 67,30 TL arasında bir dalgalanma yaşamıştır. Son kapanışında %3,49’luk bir düşüş yaşanmasıyla yatırımcılara satış sinyali vermiş olsa da, bu durum potansiyel alım fırsatları yaratabilir. Gün içindeki işlem hacmi 22,56 milyon adetle, üç aylık ortalamanın altında kalsa da, hisse senedi geniş bir fiyat aralığında işlem görerek volatilitenin yüksek olduğunu göstermektedir.

Kritik Destek ve Direnç Seviyeleri

- Destek Seviyesi: 56,45 TL. Bu seviyenin altında kalıcı bir düşüş yaşanması halinde daha fazla satış baskısı oluşabilir.

- Direnç Seviyesi: 59,00 TL. Bu seviyenin aşılması durumunda, hisse fiyatının kısa vadede 67,30 TL’ye kadar yükselme potansiyeli bulunuyor.

- Hedef Fiyat: Uzun vadede teknik analizlere göre belirlenen hedef fiyat 72,26 TL’dir. Bu da, mevcut seviyelerden %27,44’lük bir getiri potansiyeline işaret ediyor.

Aselsan’ın beta değeri 0,574 olarak belirlenmiş olup, bu da hissenin piyasa dalgalanmalarına karşı düşük bir hassasiyet gösterdiğini ve daha istikrarlı bir yatırım aracı olarak değerlendirilebileceğini ifade eder.

Finansal Performans ve Büyüme Beklentileri

Aselsan’ın finansal sonuçları, yatırımcılar için umut verici bir tablo sunuyor. Şirket, yıllık bazda %37,27 oranında değer kazanarak güçlü bir performans sergilemiştir. Ancak şu anki fiyat/kazanç (FK) oranı 27,30 seviyesindedir, bu da hisselerin yüksek değerlemelerle işlem gördüğünü gösterebilir. Bununla birlikte, bazı önemli finansal göstergeler Aselsan’ın bu yüksek değerlemeyi dengeleme potansiyeline sahip olduğunu göstermektedir.

- Net Kâr ve Gelir: Aselsan’ın yıllık geliri 76,32 milyar TL’ye, net kârı ise 9,51 milyar TL’ye ulaşmıştır. Gelecek dönemlerde net kârda artış beklentisi bulunmakta olup, bu da hisse başına kârın 2,09 TL seviyesini aşabileceği anlamına geliyor.

- Brüt Kâr Marjı: %28’lik brüt kâr marjı, şirketin üretim ve satış maliyetlerinin kontrol altında olduğunu ve yüksek kârlılık sağladığını gösteriyor.

- Özkaynak Getirisi: %12,1 seviyesinde gerçekleşen özkaynak getirisi, şirketin sermayesini etkin bir şekilde kullanabildiğini ve yatırımcılarına tatmin edici bir getiri sunduğunu ifade ediyor.

Temettü ve Değerlemeler

Aselsan’ın temettü verimi %0,20 ile düşük seviyelerde olmasına rağmen, şirketin büyüme beklentileri bu durumu tolere edebilir. Şirket, hisse başına 0,1118 TL temettü ödemekte olup, gelecekte hisse değerinin artmasıyla temettü veriminin daha cazip hale gelmesi mümkündür.

- Fiyat/Defter Değeri (FDD): 2,39 olan FDD oranı, şirketin piyasa değerinin aktif değerine göre hâlâ makul seviyelerde olduğunu göstermektedir.

- Net Kâr Büyüme Beklentisi: Aselsan’ın yıl sonunda açıklayacağı finansal raporlarda net kârda bir artış beklentisi bulunuyor. Bu, fiyat/kazanç oranının daha makul seviyelere düşmesini sağlayabilir.

Son Dönemdeki Önemli Gelişmeler ve Haberler

Aselsan’ın son dönemde gerçekleştirdiği önemli faaliyetler ve aldığı ödüller, şirketin hem savunma sanayii alanında hem de genel olarak Türkiye’nin teknoloji sektöründe ne kadar kritik bir rol oynadığını gösteriyor:

- Bedelsiz Sermaye Artırımı Potansiyeli: Aselsan, bugüne kadar toplam 11 bedelsiz sermaye artırımı gerçekleştirdi ve bu süreçte %2350’lik bir potansiyel sundu. Bu tür artırımlar, yatırımcıların hisse senedi sayısını artırarak potansiyel getiri elde etmesine olanak tanıyor.

- Azerbaycan Başarısı: Aselsan’ın, Azerbaycan Savunma Sanayi Bakanlığı tarafından geliştirilen QFAB-250 LG bombasını lazer güdüm kiti (LGK) ile donatarak başarılı atış testleri gerçekleştirmesi dikkat çekti. Bu ortaklık, Türkiye ve Azerbaycan arasındaki savunma iş birliğinin güçlenmesine katkı sağladı.

- ZMA-X İnsansız Zırhlı Muharebe Aracı: Aselsan, ZMA-X adını verdiği yeni insansız ve otonom zırhlı muharebe aracını TEKNOFEST Adana’da tanıttı. Bu inovatif araç, savunma teknolojilerindeki otonom çözümler için önemli bir örnek teşkil ediyor.

- İç Gimbal Motorunun Millileştirilmesi: Şirket, iç gimbal motorunu tamamen yerli imkanlarla üretme çalışmalarını başarıyla tamamladı. Bu millileştirme adımı, savunma sanayii için önemli bir kazanım olarak değerlendiriliyor.

- Yerli ve Milli Haberleşme Çözümleri: Aselsan, Lübnan’da yaşanan patlamalar sonrası yerli haberleşme çözümleriyle bu alandaki güvenliği artırma çalışmalarına devam ediyor.

- GÖKSUR Füze ve Deniz Platformu Parçalarının Satış Onayı: Almanya, Türkiye’ye 336 milyon avro değerindeki füze, torpido ve deniz platformu yedek parçalarının satışına onay verdi. Bu gelişme, Türkiye’nin savunma sanayiindeki bağımsızlık yolundaki önemli adımlarından biri olarak öne çıkıyor.

- Yeni İhracat Anlaşmaları: Aselsan, Asya ve Pasifik bölgelerinden 26,19 milyon dolarlık yeni ihracat anlaşmaları imzaladı. Bu ihracat, şirketin küresel pazardaki büyüme stratejisine önemli bir katkı sağlıyor.

- Balkanlar Ofisinin Açılışı: Şirket, Üsküp’te Balkanlar’daki ilk ofisini açarak bölgedeki operasyonlarını genişletti ve yeni iş fırsatlarını değerlendirmeye başladı.

Sonuç: Stratejik Başarılar ve Uygun Fiyat Seviyeleriyle Yatırım Fırsatı

Aselsan, hem yerel hem de uluslararası düzeyde savunma sanayii alanındaki yenilikçi çözümleri ve stratejik hamleleriyle dikkat çeken bir şirket olarak öne çıkıyor. Şu anda 56,70 TL seviyesinden işlem görmekte olan hisse senedi, uzun vadeli yatırımcılar için cazip bir alım fırsatı sunuyor.

- Yatırım Stratejisi Önerisi: 56,45 TL destek seviyesi üzerinde alım yapılarak, orta vadede 72,26 TL hedeflenebilir. Aselsan’ın büyüme stratejileri ve savunma sanayii alanındaki yenilikçi projeleri, hisse fiyatlarını yukarı taşıyabilir ve yatırımcılara güçlü bir getiri sunabilir.

Son dönemdeki başarılı projeler ve stratejik adımlar, şirketin uzun vadeli büyüme perspektifini güçlendirirken, mevcut düşük fiyat seviyeleri yatırımcılar için bir fırsat yaratıyor. Aselsan, portföylerde yer almayı hak eden, gelecek vaat eden bir savunma devi olmaya devam ediyor.

Kordsa Hisse Yorumları: Düşüş Devam Edecek mi? Yatırımcılar için Fırsatlar!

Kordsa Teknik Tekstil A.Ş. (KORDS), İstanbul merkezli bir Sabancı Holding iştiraki ve teknik tekstil sektörünün öncü firmalarından biri olarak biliniyor. Şirket, araç lastikleri, naylon ve polyester iplik üretimi gibi alanlarda faaliyet gösteriyor ve dünya genelinde 520 onaylı patentiyle yenilikçi ürün geliştirme kabiliyetiyle dikkat çekiyor. Son dönemde Borsa İstanbul’da yaşanan dalgalanmalar ve küresel ekonomik belirsizlikler, Kordsa hisselerinin performansını etkiledi ve birçok yatırımcıyı düşündürdü: Hisse daha ne kadar düşebilir?

Kordsa’nın mevcut hisse fiyatı 71,65 TL olup, 52 haftalık en düşük seviye olan 70,60 TL’ye oldukça yakın seyrediyor. Bu düşük seviyeler, yatırımcılar için potansiyel bir dip noktasına işaret edebilir. Son bir yılda %24,48’lik değer kaybı yaşayan hissede, özellikle son zamanlarda küresel piyasalardaki olumsuz gelişmelerin etkisiyle satış baskısı artmış durumda. Ancak bu düşüş, Kordsa’nın temel verilerinde önemli bir bozulma olmadığı gerçeğiyle birlikte değerlendirildiğinde yatırımcılar için bir fırsat sunabilir.

Finansal Veriler Kordsa İçin Ne Anlatıyor?

Şirketin 2024 yılının ikinci çeyreğinde elde ettiği gelir, 15 milyar TL’ye ulaşarak yıllık bazda %50’den fazla bir artış gösterdi. Bu performans, Kordsa’nın zorlu ekonomik koşullara rağmen satışlarını artırdığını ve büyümeye devam ettiğini gösteriyor. Kordsa’nın toplam gelirinin 28,12 milyar TL olması ve net kârının 224,68 milyon TL olarak gerçekleşmesi, şirketin mali yapısının sağlam olduğunu ortaya koyuyor.

Şirketin borçluluk yapısına bakıldığında, toplam borcun 13 milyar TL’sinin kısa vadeli olduğu ve dönem varlıklarıyla karşılanabilecek seviyede bulunduğu görülüyor. Toplam piyasa değeri ise 14,02 milyar TL olup, şirketin varlıklarının değerine göre oldukça düşük bir fiyatla işlem gördüğünü gösteriyor. Bu durum, defter değerine göre fiyatın sadece 1,02 seviyesinde olmasıyla da destekleniyor ve hisse senedinin potansiyel olarak düşük değerlenmiş olabileceğini işaret ediyor.

Teknik Analiz: Destek ve Direnç Noktaları

Kordsa hissesi için 71,14 TL seviyesindeki destek noktası kritik öneme sahip. Bu seviyenin altına inilmesi, 69,45 TL’deki stop loss noktasına doğru bir hareketi tetikleyebilir ve bu durum yatırımcılar için risk oluşturabilir. Öte yandan, yukarı yönlü hareketlerde 77,63 TL ve 84 TL gibi direnç seviyeleri, hissede toparlanma olasılığını destekleyen önemli alanlar olarak öne çıkıyor.

Kordsa’nın fiyat/kazanç oranı 62,61 gibi yüksek bir seviyede bulunmasına rağmen, brüt kâr marjı %15,3 ve aktif kârlılığı %1,3 seviyesinde. Bu veriler, şirketin operasyonel etkinliğini artırmak için daha fazla potansiyeli olduğunu gösteriyor. Ayrıca, Kordsa’nın temettü verimi %0,35 ile düşük olsa da, şirketin uzun vadeli büyüme stratejileri ve sürdürülebilir iş modeli, gelecekteki kârlılık potansiyelini artırabilir.

Sonuç: Kordsa Dipte mi Yoksa Daha Fazla Düşüş Beklenebilir mi?

Kordsa Teknik Tekstil A.Ş., sağlam mali yapısı, güçlü satış performansı ve Sabancı Holding’in desteğiyle uzun vadeli yatırımcılar için cazip bir fırsat sunuyor. Mevcut fiyat seviyeleri ve finansal veriler, hisse senedinin dip seviyelerine yakın olduğunu gösteriyor. Destek ve direnç noktalarına dikkat ederek stratejik bir yatırım planı geliştirmek, yatırımcıların bu süreçte riskleri minimize etmelerine yardımcı olabilir

Borsa Yatırımlarında Psikolojik Baskı ve Stratejik Cevaplar

Yatırımcıların piyasalardaki dalgalanmalara karşı en büyük düşmanı, çoğu zaman kendi zihinleridir. Psikolojik baskılar; tedirginlik, korku ve belirsizlikle birleştiğinde, yatırım kararlarını olumsuz etkileyebilir. Borsa düşüşlerinde, özellikle destek noktalarının kırılması durumunda, birçok yatırımcı panik yaparak alım satım yapma eğiliminde olmaktadır. Bu noktada, stratejik bir yaklaşım benimsemek, kayıpları minimize etmek ve psikolojik etkileri en aza indirmek için son derece önemlidir. Yatırımcıların, teknik analiz ve piyasa duyarlılığını göz önünde bulundurarak, soğukkanlılıkla karar verme yetisini geliştirmeleri gerekmektedir.

Psikolojik baskılara karşı koymanın en etkili yollarından biri, disiplinli bir yatırım stratejisi oluşturmaktır. Belirlenen stratejiye sadık kalmak, ani kararlar almaktan kaçınmak için kritik bir öneme sahiptir. Yatırım süreçlerinde aşağıdaki maddeleri dikkatlice ele almak, başarıya giden yolda yardımcı olabilir:

- Plan Oluşturma: Her yatırımcı kendi hedeflerine uygun bir yatırım planı oluşturmalıdır.

- Otomatik İşlem Yapma: Belirli seviyelerde alım veya satım yapacak şekilde otomatik emirler vermek, duygusal kararların etkisini azaltabilir.

- Kayba Dayanıklılık: Belirli bir kayıp seviyesine gelindiğinde işlem yapmayı durdurmak, yatırımların uzun vadeli başarısını artırabilir.

Gelişmeleri analiz etmek ve piyasaların gidişatını derinlemesine değerlendirmek, hisse senedi yatırımcılarının psikolojik baskıyla başa çıkmalarında önemli bir rol oynamaktadır. Son dönemde yaşanan olumsuz gelişmeler, yatırımcıların hisse senetlerine yaklaşımını etkilerken, piyasa hakkında sağlıklı verilerle hareket etmek daha büyük önem taşımaktadır. Sonuç olarak, kendimizi geliştirmeye devam ederek, borsa dünyasında daha bilinçli ve cesur adımlar atabiliriz. Yatırımcıların sabırlı olup, doğru stratejilerle hareket etmesi, kalıcı başarıya ulaşmaları için gereklidir.

Son Dönemdeki Piyasa Gelişmeleri ve Beklentiler

Son dönemde piyasalarda yaşanan gelişmeler, yatırımcıların ruh halini önemli ölçüde etkilemiştir. Özellikle, Psikolojik etkiler piyasanın yönü üzerinde belirleyici bir rol oynamaktadır. Bu dönemde karşılaşılan zorluklar arasında, kararsız yatırımcılar ve haber akışının belirsizliği bulunmaktadır. Uluslararası gündemde yaşanan olaylar, borsa üzerindeki dalgalanmaları artırmakta ve bu durum yatırımcıların karar almalarını zorlaştırmaktadır. Bu belirsizlikler, özellikle büyük miktarda para yatıran yatırımcılar için bir savunma mekanizması geliştirme zorunluluğu yaratmıştır.

Piyasa dinamiklerinin hızla değiştiği bu dönemde, destek ve direnç seviyeleri dikkatle takip edilmelidir. Yatırımcılar için önemli olan bu seviyeler, aşağıdaki gibi belirlenebilir:

- Destek Seviyeleri: 2000 – 2200 TL

- Direnç Seviyeleri: 2400 – 2600 TL

Bu seviyeler, işleme alınan hisselerin yönünü etkileyen temel unsurlardandır. Ancak, piyasada yaşanan beklenmedik haberler anlık düşüşlere ve çıkışlara neden olabilmektedir. Bu durum, yatırımcıların karar alma süreçlerinde daha dikkatli olmaları gerektiğini göstermektedir.

Geçtiğimiz dönemde Türkiye’nin gri listeden çıkması gibi olumlu haberler, piyasalarda kısa vadeli hareketlilik yaratmış olsa da, kalıcı bir artış sağlamak için uluslararası ilişkilerin ve iç gündemin stabil hale gelmesi gerekmektedir. Mali istikrar, yatırımcı güveni için kritik bir öneme sahiptir. Analiz çalışmalarının düzenli olarak yapılması ve piyasa trendlerinin yakından izlenmesi, risklerin minimize edilmesi açısından büyük önem taşımaktadır. Kısaca, yatırımcıların doğru bilgi ve analiz ile hareket etmeleri, belirsizlik ortamında daha emin adımlar atmalarını sağlayacaktır.

Destek Noktaları: Yatırımcıların Dikkat Etmesi Gerekenler

Destek noktaları, yatırımcıların piyasa hareketlerine karşı dikkatle izlemesi gereken kritik seviyelerdir. Bu noktalar, hisse senedi fiyatlarının düşüş yaşadığı veya bu fiyatların tekrar yükselebileceği seviyeleri belirler. Aşağıdaki unsurlar, yatırımcıların destek noktalarını değerlendirirken göz önünde bulundurması gereken temel noktalardır:

- Piyasa Haberleri: Piyasa üzerinde büyük etkisi olan güncel olaylar, destek noktalarının önemini artırabilir. Örneğin, siyasi durumlar ve ekonomik veriler, hisse senetlerinin değerinde ani dalgalanmalara yol açabilir.

- Teknik Analiz: Grafiklerde belirlenen teknik formasyonlar, destek noktalarının doğruluğunu artıran önemli göstergelerdir. Yatırımcılar, geçmiş fiyat hareketlerine dayanarak olası destek seviyelerini analiz etmelidir.

- Teknik Göstergeler: RSI (Relative Strength Index), MACD (Moving Average Convergence Divergence) gibi göstergeler, destek noktalarının psikolojik ve teknik açıdan önemini vurgulamakta kullanılır.

Bir diğer önemli faktör, yatırımcıların psikolojik durumu ve piyasa duyarlılığıdır. Yatırımcıların hisse senetlerine olan güveni, destek noktalarının işlevselliğini etkileyebilir. Eğer piyasa genel olarak olumsuz bir hava içindeyse, destek noktaları beklenenden daha kolay kırılabilir. Bu nedenle, yatırımcıların, genel piyasa ruh halini dikkate alarak alım satım kararlarını vermeleri önerilmektedir. Ayrıca, uzun vadeli bir perspektife sahip olmak, kısa vadeli dalgalanmalara karşı koruyucu bir etkide bulunabilir.

Son olarak, yatırımcıların destek noktalarını belirlerken disiplinli ve sabırlı olmaları önemlidir. Yatırım stratejileri geliştirmek ve bu stratejilere sadık kalmak, piyasa dalgalanmalarında kayıpları minimize etmenin en etkili yoludur. Yatırımcıların belirli seviyelere ulaştıklarında otomatik alım veya satım emirleri vermeleri, destek noktalarından faydalanmalarını kolaylaştırabilir. Bu şekilde, piyasa koşulları ne olursa olsun, riskleri yönetmek ve getiri elde etmek mümkün olacaktır.

Küresel Olayların Borsa Üzerindeki Etkisi

Küresel olayların borsa üzerindeki etkisi, yatırımcılar için oldukça kritik bir konudur. Geçtiğimiz hafta yaşananlar, piyasalarda önemli dalgalanmalara yol açtı. Özellikle Ortadoğu’daki gerginlikler, borsa yatırımcılarının kararlarını doğrudan etkiledi. Risk algısı arttıkça, birçok yatırımcı panik satışlarına yönelirken, destek noktalarındaki düşüşler morale zarar verdi. Bu tür olayların ardından gelen olumsuz ekonomik veriler ve siyasi belirsizlikler, piyasaların toparlanma potansiyelini sınırlıyor.

Bununla birlikte, borsa analistlerinin sıkça belirttiği gibi, çarpıcı haberler ve felaketler piyasalara yansıyan psikolojik bir etki yaratıyor. Türkiye’nin gri listeden çıkması gibi olumlu gelişmeler bile, artan şiddet olayları ve uluslararası gerilimler karşısında kayda değer bir avantaj sağlamıyor. Yatırımcıların dikkatli bir şekilde araştırma yapması ve gelişmeleri yakından takip etmesi gerekiyor. Aksi takdirde, piyasaların ani dalgalanmaları karşısında ciddi kayıplar yaşanabilir.

Hisse senetlerinin değer kaybetmesi, yalnızca dış gelişmelere bağlı değil; aynı zamanda iç politikadaki belirsizlikler ve ekonomik durumlar da etkilidir. Son yapılan açıklamalar ve duyurular, yatırımcıların güvenini zedeleyerek borsa üzerinde olumsuz bir etki oluşturdu. Örneğin, ani açıklamalarla dalgalanan hisse senedi fiyatları, yatırımcıların kaygılarını arttırıyor. Böyle bir atmosferde, geleceğe yönelik belirsizlik kaçınılmaz hale geliyor ve bu da yatırım kararlarını zorlaştırıyor. Yatırımcıların pişman olmaması için stratejik bir yaklaşım geliştirmesi şart.

Türkiyenin Ekonomik Durumu ve Yatırım Fırsatları

Türkiye ekonomisi son yıllarda birçok zorlu süreçten geçerken, bu durum yatırım fırsatlarını da beraberinde getiriyor. Kriz zamanlarında, bazı sektörlerde fırsatlar doğarken, bunları değerlendirmek için doğru stratejiler geliştirmek önem taşıyor. Küçük ve orta ölçekli işletmeler, teknoloji ve sağlık gibi alanlar, bu dönemde dikkat çeken yatırım fırsatları arasında yer alıyor. Yatırımcılar, piyasa dalgalanmalarına karşı daha hassas hale gelirken, bu sektörlerde büyüme potansiyelini göz ardı etmemek gerekiyor.

Öne çıkan yatırım fırsatları arasında, aşağıdaki alanlar özellikle dikkate değer:

- Yenilenebilir Enerji: Türkiye, yenilenebilir enerji kaynaklarını artırma hedefleriyle yatırımcılar için cazip bir pazar sunuyor.

- Dijital Dönüşüm: İşletmelerin dijitalleşmesi, yazılım ve teknoloji şirketlerine olan talebi artırıyor.

- Sağlık Teknolojileri: Sağlık sektörü, artan ihtiyaçlar doğrultusunda büyüme göstermekte ve çeşitli yatırım imkânları sunmaktadır.

Bunların yanı sıra, inşaat ve gayrimenkul sektörü de dikkat çekiyor. Hükûmet teşvikleri ve artan yapılaşma, bu alanda değerlendirilecek birçok fırsat sağlıyor.

Türkiye’nin ekonomik durumu ve geçmişte yaşanan olaylar göz önüne alındığında, yatırımcıların riskleri yönetmelerinin önemi bir kat daha artmaktadır. Bu bağlamda, eğitim ve bilgilendirme faaliyetleri, yatırımcıların bilinçli kararlar vermelerine yardımcı olmak adına kritik bir rol oynamaktadır. Yatırımcıların destek ve dayanışma içinde hareket etmesi, piyasalardaki belirsizliklerin üstesinden gelmek için gereklidir. Ekonomik belirsizliklere rağmen, doğru analizler ve kararlılıkla ilerleyen yatırımcılar, gelecekteki fırsatları yakalama noktasında avantaj sağlama şansına sahip olacaklardır.

Gelecek İçin Yatırım Stratejileri: Uzun Vadeli Planlama Önerileri

Yatırım stratejileri, geleceğimizin şekillenmesinde önemli bir rol oynamaktadır. Borsa gibi değişken alanlarda, uzun vadeli planlama yapmak, riskleri minimize etmek ve daha sağlam bir finansal gelecek oluşturmak için kritik öneme sahiptir. Bu bağlamda, temel alınması gereken bazı unsurlar şunlardır:

- Piyasa Araştırmaları: Yapılan araştırmalar sonucunda elde edilen veriler, doğru yatırım kararları alınmasında yardımcı olur. Piyasa dinamiklerini anlamak için düzenli analizler yapmak önemlidir.

- Çeşitlendirme: Portföyü çeşitlendirerek riskin yayılması sağlanabilir. Farklı sektörler ve varlık sınıflarına yatırım yapmak, olumsuz piyasa koşullarına karşı koruma sağlar.

- Uzun Vadeli Hedefler: Kısa vadeli dalgalanmalar yerine, uzun vadeli hedefler belirlemek, daha tutarlı performans elde edilmesini sağlar.

Bir yatırımcı olarak, yalnızca gelecek tahminleri yapmakla kalmayıp, aynı zamanda bunları eğitim ve deneyim ile desteklemek gerekmektedir. Bu noktada, piyasa trendlerini takip etmek ve gelişmelere hızlı bir şekilde yanıt vermek şarttır. Yatırım yaparken dikkate alınması gereken unsurlar arasında:

- Haber Akışı: Ekonomik veriler ve siyasi gelişmeler, borsa üzerinde doğrudan etki yaratır. Bu nedenle güncel haberleri takip etmek şarttır.

- Psikolojik Dayanıklılık: Borsa gibi dalgalı alanlarda duygusal kararlar almaktan kaçınmak ve mantıklı kalabilmek için psikolojik dayanıklılık geliştirmek önemlidir.

- Teknik Analiz: Fiyat grafiklerinde zaman içinde belirli kalıpların gözlemlenmesi, gelecekteki hareketleri öngörmeyi sağlar ve strateji geliştirmek için kullanılabilir.

Ayrıca, geçmiş veriler ve haritalar üzerinde yapılacak detaylı analizler, yatırım kararlarınızı şekillendirebilir. Örneğin, bir tablo aracılığıyla belirli bir hissede geçmişte yaşanan dalgalanmaları incelemek, gelecekteki olasılıkları değerlendirmenize yardımcı olacaktır. Aşağıdaki tablo, son 12 ay içinde belirli çeyreklerdeki fiyat değişimlerini göstermektedir:

| Çeyrek | Başlangıç Fiyatı | Bitiş Fiyatı | Değişim (%) |

|---|---|---|---|

| 1. Çeyrek | 50 TL | 55 TL | +10% |

| 2. Çeyrek | 55 TL | 53 TL | -3.64% |

| 3. Çeyrek | 53 TL | 58 TL | +9.43% |

| 4. Çeyrek | 58 TL | 60 TL | +3.45% |

Unutmayın ki, borsa bir yolculuktur ve bu yolculukta her bir düşüş, fırsatları da beraberinde getirebilir. Geleceğe dair umutlarımızı kaybetmemek, öğrenmeye ve analiz yapmaya devam etmek en önemli stratejilerimiz arasında yer alıyor. Kendi deneyimleriniz ve yorumlarınızla bu yolculukta yalnız olmadığınızı bilmek, yatırımcı topluluğumuz için büyük bir motivasyon olacak.

Sonuç olarak, borsa her zaman dinamik bir ortam sunuyor; dolayısıyla, yaşanan düşüşlerin geçici olabileceğini unutmamak önemli. Her yeni gün yeni fırsatlar getirebilir. Hep birlikte bu meydan okumaların üstesinden gelerek, daha aydınlık bir geleceğe doğru ilerleyelim. Sizlerin destekleri ve katkıları da bu yolculukta değerli birer kaynak olacak. Taşın altına elini koymaya hazır olan herkese ise başarılar dileriz. Bizimle kalın, gelecek yazılarımızda daha iyi analizler ve bilgilerle buluşmak dileğiyle!

Borsa Analizi: Fırsat Hisseleri ve Yükselen Potansiyeller

Borsa Analizi: Fırsat Hissesi ve Potansiyel Beklentileri

Borsa dünyası, fırsatlarla dolu fakat bir o kadar da karmaşık bir yapıya sahip. Bu çalkantılı denizde yol alırken, yatırımcıların dikkatli ve bilinçli adımlar atması hayati önem taşıyor.

Yatırımcıların karşılaştığı zorluklardan bahsederek; piyasanın sürekli değişen dinamiklerine adaptasyon sürecinde nasıl stratejiler geliştirebileceğiniz üzerine önemli ipuçları sunacagiz. İster yeni başlayan bir yatırımcı olun, ister yılların deneyimine sahip olun; endeks analizi ve fırsat hisseleri üzerine yapılan değerlendirmeler, herkesin ilgi alanına hitap ediyor. Ayrıca, yatırımcıların sağlam bir psikoloji ile başarılı olabilmeleri için gereken mücadeleci ruhu ve gerçeği yansıtan tavsiyeleri bulacaksınız. Şimdi, bu yazi üzerinden ortaya çıkan fırsatları ve potansiyel beklentileri mercek altına alalım. Başlamak için hazır mısınız?

Yatırımcı Psikolojisi ve Mücadeleci Ruhun Önemi

Yatırımcı psikolojisi, borsa dünyasında başarıya ulaşmanın temel taşlarından biridir. Birçok yatırımcı, piyasa dalgalanmaları karşısında duygusal tepkiler verebilir. Ancak, bu duygusal anların üstesinden gelebilmek için mücadeleci bir ruh sergilemek gerekmektedir. Yatırımlarını her koşulda takip eden ve yatırım stratejilerini pazardaki değişikliklere göre ayarlayan bireyler, uzun vadede başarılı olma şansını artırmaktadır. Piyasa koşulları zorlayıcı olsa da, kararlılık ve azim, yatırımcının en önemli silahlarıdır.

Riskleri kabullenmek, yatırımcıların karşılaşabileceği zorlukları aşabilmesi için hayati öneme sahiptir. Yüksek riskli yatırımlarla birlikte potansiyel kazançlar da yükselir. Bu nedenle, yatırımcıların yapılacak potansiyel kayıplara karşı kendilerini hazırlamaları önemlidir. Bir borsa yatırımcısı olarak, kayıplarla başa çıkabilme yeteneğinizi geliştirmek ve bu durumu bir öğrenme deneyimi haline getirmek, sizi daha güçlü bir yatırımcı yapar.

Mücadele ruhuna sahip olan yatırımcılar, kendi duygusal stillerini anlamak ve yönetmek konusunda daha etkili olurlar. Borsa analizi yaparken, tüm stratejilerin altındaki psikolojik faktörleri göz önünde bulundurmak gereklidir. Bu bağlamda, aşağıdaki noktaların üzerinde durmak faydalı olacaktır:

- Kendine güven ve öz disiplin geliştirmek

- Duygusal kararlar yerine mantıklı analizler yapmak

- Her koşulda devam eden bir öğrenme sürecine açık olmak

Piyasa koşulları ne olursa olsun, bu değerlere sahip olmak, bir yatırımcının yaşam boyu kariyerinde önemli bir fark yaratabilir.

Borsa Endeksleri: Riskler ve Fırsatlar Arasındaki Dengeler

Finansal piyasalarda, yatırımcılar genellikle getiri sağlamak amacıyla borsa endekslerine yönelirler. Ancak, bu süreçte karşılaşılan riskler de göz ardı edilmemelidir. Volatilite, piyasalardaki belirsizlikleri yansıtarak yatırımcıların karar alma süreçlerini etkileyebilir. Yatırımcılar, yükseliş veya düşüş dönemlerini tahmin etmeye çalışırken, piyasa hareketliliklerinin getirdiği stresle başa çıkmak zorunda kalabilirler. Bu nedenle, zamanlama kadar, stratejik bir yaklaşım da büyük önem taşır.

Piyasa fırsatlarını değerlendirirken, başarılı yatırımcılar her zaman riskleri minimize edecek yollar ararlar. Borsa endeksleri arasındaki farklılıklar, yatırımcılara portföylerini çeşitlendirme konusunda geniş imkanlar sunmaktadır. Bununla birlikte, kazanç sağlama potansiyeli yüksek olan hisseleri belirlemek için derinlemesine analiz yapmak gerekmektedir. Araştırma ve gözlem, bu süreçte kritik bir rol oynar; doğru verileri değerlendirmek, yatırımcıların uzun vadede sağlam kazançlar elde etmelerini sağlar.

Sonuç olarak, borsa endeksleri kayıplar ve kazançlar arasında bir denge kurmayı gerektiren dinamik bir yapıya sahiptir. Yatırımcılar için, piyasanın sunduğu fırsatları değerlendirmek, ancak bunları yaparken de riskleri göz önünde bulundurmak esastır. Düzenli analizler yapmak, piyasanın ruhunu anlamaya yardımcı olabilir. Ayrıca, piyasa koşullarına göre sürekli olarak stratejilerini güncellemek, başarılı bir yatırımcı olmanın anahtarlarından biridir.

Gübre Fabrikaları ve Elit Hisselerinde Beklentiler

Gübre fabrikaları, son dönemde piyasalarda dikkat çeken hisseler arasında yer alıyor. Yatırımcılar, sektörün olumlu gelişmeleri ve yüksek kar marjları ile potansiyel getiri sağlaması açısından bu hisselere yönelmiş durumda. Örneğin, geçtiğimiz günlerde gübre fabrikalarından %7’lik bir kazanç sağlandı ve 211 seviyeleri hedef olarak belirlenmişti. Bu tür yükselişler, yatırımcılar için cazip fırsatlar sunuyor.

Elit hisseleri de dikkat çeken diğer bir yatırım aracı. Şu an 3670 seviyelerinde işlem gören bu hisseler, analistlerin hedef fiyat olarak belirlediği seviyelere oldukça yakın. İlaveten, %7.30’luk bir artış yaşanması, yatırımcıların dikkatini çekmekte. Bu durum, piyasa takipçileri için alışveriş stratejileri geliştirme konusunda fırsatlar sunmakta ve bu hisselere olan ilginin artmasına yol açmaktadır.

Özellikle piyasa koşullarının volatil olduğu bu dönemde, yatırımcıların dikkatli bir analiz ile hareket etmesi gerektiği görülüyor. Hem gübre fabrikaları hem de elit hisseleri için belirlenen hedefler, yalnızca teknik analizlere dayalı değil, aynı zamanda sektördeki genel gelişmeler ve makroekonomik faktörlerle de bağlantılı. Yatırımcıların bu noktaları göz önünde bulundurarak karar vermesi, potansiyel kazançları artırmada önemli rol oynayacaktır.

Başarılı Yatırım İçin İzlenmesi Gereken Stratejiler

Piyasalardaki dalgalanmalara karşı hazırlıklı olmak önemli bir strateji olarak öne çıkmaktadır. Yatırımcılar, her zaman stres altında karar vermemeyi öğrenmelidir. Özellikle düşüş dönemlerinde serin kanlı kalmak; doğru zamanlarda alım yapabilmek ve kayıpları asgariye indirmek adına büyük bir avantaj sağlar. Ayrıca, piyasalarda yaşanan ani değişiklikler sonucunda duygusal karar vermemek için önceden belirlenmiş bir plan dahilinde hareket etmek gereklidir.

Düzenli olarak gündemi takip etmek ve fırsatları kaçırmamak için güncel bilgilere ulaşmak da kritik bir stratejidir. Yatırımcılar, hisse senedi, endeks ve sektör analizlerine dair bilgiler edinmeli; bu tür bilgilere ulaşmak için güncel haber kaynaklarını takip etmekte fayda vardır. Bu amaçla, sosyal medya platformları ve haber bültenlerinden yararlanarak, aktüel gelişmelerden haberdar olmalısınız. Böylece piyasalardaki fırsatları daha iyi değerlendirme şansına sahip olursunuz.

Piyasa Koşullarına Göre Portföy Yönetimi

Yatırım dünyasındaki dinamikler, piyasa koşullarına göre sürekli değişkenlik göstermektedir. Bu nedenle, sürdürülebilir bir başarı için yatırımcıların piyasa trendlerini ve gelişmeleri dikkate alarak portföylerini sürekli güncellemeleri önemlidir. Özellikle, değerli yatırımcıların kayıplarını minimize etmek için risk yönetimi stratejilerini uygulamaları, piyasalardaki dalgalanmalara karşı hazırlıklı olmalarını sağlar. Psikolojik dayanıklılık, yatırımcıların bu süreçte en büyük müttefikidir; zira belirsizlik dönemlerinde akılcı kararlar alabilmek, uzun vadede kazanç elde etme şansını artırır.

yaparken, sektörel ve şirket bazında analiz yapmak kritik bir rol oynamaktadır. Örneğin, gübre sanayi gibi belirli sektörlerde oluşan fırsatlar, yatırımcılara kısa ve orta vadede avantaj sağlayabilir. Hedef belirlemek, yatırım stratejisinin bir parçası olarak değerlendirilmelidir. Aşağıdaki tabloda, sektör bazında potansiyel büyüme hedefleri ve mevcut durumlar verilmiştir:

| Sektör | Büyüme Hedefi | Mevcut Durum |

|---|---|---|

| Gübre | %7 | 211 Hedefi |

| İlaç | %10 | Ürün Geliştirme |

| Teknoloji | %15 | Yenilikçi Çözümler |

Yatırımcıların başarıyı yakalayabilmesi için sadece mevcut piyasa koşullarını değil, gelecekteki potansiyelleri de göz önünde bulundurmaları gerekir. Bu bağlamda, sektörel analizler ve potansiyel projeksiyonlar oluşturmak, daha kapsamlı bir portföy yönetimi stratejisi oluşturulmasına katkı sağlar. Etkili kararlar almak, yatırımcıların riskleri optimize etmesine ve fırsatları değerlendirmesine olanak tanır. Dolayısıyla, sürekli gözlem ve analiz, başarılı bir yatırım hayatının vazgeçilmez bir parçasıdır.

Borsa Analizinde Bilgi ve İletişim Kanallarının Rolü

Telegram grupları ve Twitter hesapları gibi iletişim kanalları, yatırımcıların anlık bilgi akışına ulaşmasını sağlar. Hızlı ve etkili paylaşım mekanizmaları sayesinde, borsa trendlerini takip etmek ve fırsat hisselerini belirlemek kolaylaşır. Özellikle piyasa dalgalanmalarının sık olduğu dönemlerde, profesyonellere ait güncel bültenler ve analizler büyük bir değere sahiptir. Bu tür kaynaklar, potansiyel kazançları artırma şansı sunar.

Ayrıca bilgi paylaşımında bulunmak, diğer yatırımcılarla etkileşimde bulunmak ve deneyimlerinizi paylaşmak, piyasa hakkında daha geniş bir perspektif elde etmenizi sağlar. Yatırım grupları ve topluluklar, piyasa hakkında derinlemesine bilgi edinme fırsatı sunar. Uzman görüşleri ve grafik analizlerle zenginleştirilmiş bilgiler, yatırım stratejilerinizi daha vizyoner bir şekilde şekillendirebilir.

Yatırım yolculuğunuzda kesinlikle sırtınızı dayayabileceğiniz bir topluluk içerisinde yer almanın önemi, özellikle bu belirsiz piyasa dönemlerinde bir kat daha artıyor. Hep birlikte bu mücadeleye daha güçlü bir şekilde atanmak ve hedeflerimize doğru daha emin adımlarla ilerlemek mümkün. Son olarak, her birimizin kendi yatırım stratejilerini geliştirirken bilgiyi paylaşmanın ve deneyimlerinizi aktarmanın ne denli kritik olduğunu unutmamanızı öneririm.

Bir sonraki yazımızda görüşmek dileğiyle, akıllı yatırımlar yapmayı ve borsa dünyasında kazanç elde etmeyi sürdürün!

Piyasalarda Testere Stratejileri: Başarı İçin Etkili Yöntemler ve Taktikler

Borsa İstanbul’un karmaşık ve dalgalı dünyasına ilk adım atan herkes için en büyük zorluk, piyasalardaki oynamaların ardındaki dinamikleri anlamaktır. Son dönemde Borsa İstanbul’da yaşanan sert satışların nedenleri karşısında izleyicilere sunulan bilgiler, piyasalardaki değişimleri yorumlama konusunda önemli dersler içeriyor.

Borsa’nın günlük hareketlerine dair yapılan analizler, sadece ekonomik verilerin değil, aynı zamanda psikolojik faktörlerin de etkisini gözler önüne seriyor. Bugün, borsa yatırımcılarının en çok merak ettiği sorulara yanıt ararken, eğilimleri, fırsatları ve riskleri keşfedeceğiz. Bu yazıda, piyasanın mevcut durumu, Amerika’dan gelen ekonomik verilerin etkisi ve borsa yatırımcılarının bu belirsizlik ortamında nasıl hareket etmesi gerektiği gibi konulara değinerek, piyasalardaki keskin değişimlere karşı stratejik düşünmeyi nasıl geliştirebileceğinizi anlatacağız. Hazırsanız, borsa yolculuğunda birlikte bir keşfe çıkalım!

Piyasalarda Testere Stratejileri ve Borsa İle Tanışma

Borsa İstanbul’un güncel durumu, yatırımcılar için önemli bir öğrenme fırsatı sunuyor. Gün içerisinde %1.84’lük bir satış dalgası yaşanırken, işlem hacminin düşük olması dikkat çekti. Bunun nedenleri arasında piyasalardaki psikolojik etkilerin yanı sıra, uluslararası ekonomik verilerin de rol oynadığı söylenebilir. Ekonomik göstergelere baktığımızda, özellikle Amerika’dan gelen olumsuz haberlerin piyasaları ne denli etkileyebildiği açıkça görülüyor. Özellikle küçük dalgalanmaların büyük satışlara neden olduğu bu ortamda, yatırımcının kesin bir strateji geliştirmesi gerekiyor.

Testere stratejileri, piyasalardaki bu tür dalgalanmalarda öne çıkan yöntemler arasında yer alıyor. Bu stratejiler sayesinde yatırımcılar, fiyatların hızlı değişimlerinden faydalanarak kazanç elde etmeyi hedefliyorlar. Örneğin, aşağıdaki gibi ana stratejilerden yararlanabilirsiniz:

- Kısa vadeli alım-satım işlemleri: Fiyatlarda hızlı dalgalanmaları kullanarak kar sağlamayı amaçlar.

- Risk yönetimi: Zararı minimize etmek için stop-loss emirlerinin kullanılması önerilir.

- Piyasa duyarlılığını takip etmek: Sosyal medyadan ve piyasa haberlerinden gelen bilgileri değerlendirmek önemlidir.

Aynı zamanda, birçok yatırımcı için doğru zamanlama kritik bir öneme sahip. Yükselişlerin yalnızca süreklilik göstermediği düşünüldüğünde, sabırlı olmak ve piyasa hareketlerini iyi analiz etmek gerektiği sonucuna varabiliriz. İşte burada, piyasalarda “testere” gibi kısa vadeli hareketlerde kalabilenlerin kazanç sağlama şansı artıyor. Ancak, bu tür stratejiler uygularken yaratıcı düşünmek ve ani kararlar almak yerine, planlı ve disiplinli bir yaklaşım benimsemek büyük önem taşıyor. Başarılı olan yatırımcılar, genellikle duygusal kararlar vermekten kaçınanlardır.

Borsa İstanbuldaki Son Gelişmelerin Derinlemesine Analizi

Borsa İstanbul‘da yaşanan son gelişmeler, piyasalardaki belirsizliklerin ve testere stratejilerinin etkisini gözler önüne seriyor. Son dönemde %1.84’lük bir satış dalgası ile karşılaşan borsa, yatırımcıları endişelendirirken, bu durum düşük işlem hacmiyle birleşerek piyasalardaki hareketliliği zorlaştırdı. 8964 puan ile kapanan endeks, yatırımcıların psikolojisini de etkilemeye devam ediyor. Yatırımcıların bazen yanlış yönlendirilmeleri, borsa konusunda ciddi anlamda hüsran yaşamalarına sebep olabiliyor.

Analizler, özellikle Amerika Birleşik Devletleri’nden gelen ekonomik verilere ve enflasyon rakamlarına dayanan piyasa hareketlerini vurguluyor. Örneğin, Eylül ayı enflasyon verilerinin %0.1 gibi beklenenin altında gelmesi, piyasalarda dalgalanmalara sebep oldu. Bu durum, yatırımcıların küçük belirsizliklerde bile büyük riskler almalarına neden oluyor. Amerika’dan gelen haberlerin piyasa üzerindeki etkisi oldukça belirgin; mükemmel haberler genellikle yatay bir seyir izlerken, en ufak olumsuz haberler sert satışlara yol açmakta.

Yatırımcılar, değişen piyasa koşullarına yanıt olarak çeşitli stratejiler geliştirmeye çalışıyor. Özellikle kısa vadeli yatırımlar, risk almak isteyenler için cazip hale geldi. Ancak burada dikkat edilmesi gereken nokta, uzun vadeli yatırımların sağladığı güvenilir kazançların yerini almaması. Borsa İstanbul’un hareketleri, yatırımcıların sabır ve strateji geliştirme becerilerini test etmekte; gerçek potansiyelini yakalamak isteyenler için sinirlerin sağlam olması gerektiğini gösteriyor.

Ekonomik Verilerin Piyasalar Üzerindeki Etkisi

Ekonomik verilerin piyasalar üzerindeki etkisi oldukça belirgin ve gelecekteki fiyat hareketlerini öngörmek isteyen yatırımcılar için kritik öneme sahiptir. Örneğin, Amerika Birleşik Devletleri’nden gelen enflasyon verileri, piyasalarda büyük dalgalanmalara neden olabiliyor. Bugün açıklanan enflasyon verisi, %0.1 artışla, piyasa beklentisinin altında geldi ve bu durum Borsa İstanbul’da sert satışlara yol açtı. Yatırımcıların, ekonomik verileri dikkatle izleyerek, uzun vadeli stratejiler geliştirmeleri bu açıdan önem taşımaktadır.

Bir diğer önemli nokta ise, yatırımcıların piyasalardaki hareketleri yorumlama şeklidir. Ekonomik veri açıklamaları sonrasında, yatırımcılar genellikle panik yaparak satışa yönelirken; aslında bu durumların fırsata çevrilmesi mümkündür. Örneğin, piyasa psikolojisi açısından, yatırımcıların büyük bir bölümünün olumsuz haberlere aşırı tepki vermesi, daha bilinçli yatırımcılar için alım fırsatı sunabilir. Piyasalarda kalıcı olan değerli aktörler, bu tür anlık dalgalanmalardan faydalanmalarını bilenlerdir.

Sonuç olarak, piyasalardaki dalgalanmalar genellikle ekonomik verilerin etkisiyle şekillenmektedir. Yatırımcıların dikkatlice takip etmesi gereken birkaç ana unsur vardır:

- Enflasyon Verileri: Yüksek enflasyon, faiz artırımı beklentilerini artırır.

- Sanayi Üretim Rakamları: Daralma, ekonomik büyümenin yavaşlayabileceğine yönelik sinyaller verebilir.

- Sağlıklı İşlem Hacmi: Düşük işlem hacmi, piyasanın güvenilirliğini sorgulatabilir.

Düşen Hisseler ve Yatırımcı Psikolojisi

Borsa İstanbul’da yaşanan son düşüşler, yatırımcıların psikolojisine derin bir etki yapmaktadır. Hisselerin değer kaybetmesi, birçok yatırımcının panik yaşamasına neden oluyor. Özellikle düşen hisseler karşısında panikleyen yatırımcılar, çoğu zaman duygusal kararlar almakta ve bu da piyasalarda daha fazla dalgalanmaya yol açmaktadır. İhtiyaç duyduğu güveni zedeleyen bu durum, yatırımcıların uzun vadeli stratejilerinden uzaklaşmalarına sebep olmaktadır.

Yatırımcılara düşen hisselere karşı stratejik bir yaklaşım geliştirmek için öncelikle sakin kalmalarını öneriyoruz. Panik satışı yerine, piyasanın genel trendini analiz etmek ve buna göre hareket etmek çok daha mantıklıdır. Kısa vadeli kaygılarla yapılan satışlar, çoğu yatırımcıyı zarara uğratmakta ve bunun sonucunda kaybedilen fırsatlar ortaya çıkmaktadır. Bu noktada, uzun vadeli düşünmek ve belirli bir strateji oluşturmak, başarılı bir yatırımcı olmanın temelini oluşturur.

Bugünlerde Borsa İstanbul’daki hareketlilik, yatırımcıların duygusal tepkilerini ve piyasaya yönelik beklentilerini test ediyor. Sürekli değişen ekonomik verilerle birlikte, yatırımcıların karar verme süreçleri daha karmaşık hale gelebilir. Bu nedenle, piyasa dinamiklerini anlamak ve durumsal farkındalığı artırmak, yatırımcıların daha bilinçli adımlar atmalarını sağlayacaktır. Duygusal kararların önüne geçmek için düzenli bilgi akışını sağlamak ve piyasa haberlerini dikkatle takip etmek son derece önemlidir.

Risk Yönetimi ve Sabırlı Yatırım Yaklaşımları

Risk yönetimi, yatırımcıların borsa gibi volatiliteli piyasalarda karşılaşabilecekleri olumsuz durumlara karşı hazırlıklı olmaları adına kritik bir süreçtir. Yatırımcıların, hisse senetleri veya diğer varlık sınıflarına yatırım yapmadan önce belirli stratejiler geliştirmeleri gerekir. Bu stratejiler, portföyün çeşitli varlıklarla çeşitlendirilmesi veya belirli bir zarar seviyesinde stop-loss emirleri verilmesi gibi yöntemler içerir. Bu şekilde, kötü bir yatırım kararının getirebileceği kayıplar minimize edilebilir.

Piyasalarda yaşanan dalgalanmalar, sabırlı yatırım yaklaşımını benimseyenler için önemli bir fırsat sunar. Bu tür durumlarda hızlı karar vermek yerine, yatırımcılar piyasanın normale dönmesini bekleyebilir ve uzun vadeli hedeflerine odaklanabilirler. Bunun farkında olan yatırımcılar, düşük fiyatlarla alınan varlıkların, zaman içerisinde yükselmesini bekleyerek sabırlı bir tutum sergilemelidir. Örneğin:

- Düşük Hisse Fiyatları: Zamanla toparlanması muhtemel yatırım fırsatları.

- Uzun Süreli Hedefler: Kısa vadeli dalgalanmalara aldırış etmemek.

- Piyasa Analizleri: Ekonomik veriler ve piyasa durumunu izleyerek bilinçli yatırımlar yapmak.

Sabırlı bir yatırım stratejisi benimseyenler için, piyasa ile ilgili olumsuz haberlerin fiyatları nasıl etkilediğini anlamak da oldukça önemlidir. Örneğin, Amerika’dan gelen kötü ekonomik veriler, genellikle borsa üzerindeki etkileri abartılacak şekilde değerlendirilir. Bu durumda, market sentiment’inin (piyasa hissiyatı) geçici bir durum olduğunu kabul eden yatırımcılar, kayıplarını görmek yerine, piyasanın zamanla düzelmesini bekleyebilir. Sabır ve strateji, borsa yatırımında kazancı etkileyebilecek en önemli unsurlardandır.

Kısa Vadeli Kazançların Uzun Vadeli Stratejilere Etkisi

Borsa İstanbul’daki kısa vadeli kazançlar, yatırımcıların uzunca bir süreçte benimsedikleri stratejilere doğrudan etki edebilir. Kısa vadeli işlemler genellikle piyasa dalgalanmalarına dayanmaktadır ve bu durum, yüksek risk barındıran bir ticaret şeklini temsil eder. Yatırımcılar, merak ettikleri hisseleri almak veya satmak için anlık değişimleri takip ederek hızlı bir kazanç elde etmeye çalışabilirler. Ancak bu yaklaşım, uzun vadeli düşünmeyi zorlaştırabilir ve strajtejik planları olumsuz etkileyebilir. Örneğin:

- Kısa vadeli işlemler, duygusal kararlar verilmesine yol açabilir.

- Uzun vadeli hedeflere ulaşmayı zorlaştırabilir.

- Piyasa trendlerine dair yanlış algılar oluşturulabilir.

Diğer taraftan, kısa vadeli kazançlar elde etmek, uzun vadeli stratejilerin güç kazanmasını sağlayabilir. Başarılı bir kısa vadeli ticaret, yatırımcıya ek kaynaklar kazandırarak, portföyünü çeşitlendirme fırsatı sunar. Bu durum, daha az riskli uzun vadeli yatırımlara yönelim sağlama potansiyeli taşır; çünkü daha fazla sermaye, daha sağlam bir strateji oluşturma imkânı yaratır. Ancak yatırımcıların dikkat etmesi gereken noktalar da vardır:

- Uzun vadedeki hedeflerin unutulmaması.

- Kısa vadeli kazançlarla stratejik planların dengelenmesi.

- Piyasa hareketlerinin psikolojik etkilerinin göz önünde bulundurulması.

Sonuç olarak, piyasalarda kısa vadeli kazançların getirdiği avantajlar yanı sıra, uzun vadeli stratejileri nasıl etkilediği de büyük bir öneme sahiptir. Kısa vadeli stratejiler, birçok yatırımcı için cazip olabilir; fakat uzun vadeli düşünme ve planlama yapmanın da önemi yadsınamaz. Kısa vadede elde edilen kazançların, uzun vadeli karo düzenlemelerini destekleyici bir unsur olarak değerlendirilmesi gerektiği unutulmamalıdır. Bu dengeyi sağlamayan yatırımcılar, piyasalardaki bu “testere” dalgalanmaları arasında kaybolabilir.

Borsa dünyasında yaşanan dalgalanmalar ve testere stratejileri üzerine yaptığımız derinlemesine sohbetin sonuna geldik. Bugün, Borsa İstanbul’daki satış baskıları ve Amerika’dan gelen ekonomik verilerin etkileri üzerine düşündük. Piyasalarda olan biteni anlamak için izlediğimiz verileri ve gelişmeleri dikkatlice analiz ettik. Testere stratejileri ile, sabırlı kalmanın ve doğru zamanlamanın önemini vurguladık. Unutmayın, piyasalarda her zaman bir strateji ve sağlam bir planla ilerlemek gerekiyor.

Herkesin duygusal tepkileri ile yönlendirdiği bu tumultu haline gelmiş piyasalarda, soğukkanlılığınızı korumak ve bilgiyle adım atmak, uzun vadede kazanç elde etmenin anahtarıdır. Siz de borsa ile tanışırken stratejilerinizi belirleyin ve her zorluğun bir fırsat olduğuna inanın. Bir sonraki yazımızda buluşmak dileğiyle, piyasalarda karlı ve bilinçli adımlar atmanızı temenni ediyorum. Kendinize iyi bakın!

Durukan Şekerleme Hisse Analizi: Yatırım Fırsatları ve Piyasa Trendleri

Durukan Şekerleme, Türkiye’nin gıda sektöründe faaliyet gösteren ve yatırımcıların dikkatini çeken bir şirkettir. Halka arz edilmesiyle birlikte borsada işlem görmeye başlayan hisse, özellikle son dönemde dalgalı bir performans sergilemekte. Şirketin hisse fiyatı şu an 12,50 TL seviyesindedir ve yüzde 2,11 oranında bir düşüş yaşamıştır. Gün içerisinde 12,40 – 12,96 TL aralığında işlem gören hisse, 52 haftalık en düşük seviyeye yakın seyretmektedir.

Hisse Performansı ve Teknik Göstergeler

Durukan Şekerleme’nin hisse senedi fiyatı, özellikle son haftalarda baskı altında kaldı. 52 haftalık zirve seviyesi olan 24,86 TL’den bu yana sert bir düşüş yaşayan hisse, şu anda 12,50 TL ile en düşük seviyelerine yakın seyrediyor. Hacim açısından da son dönemde zayıflama belirtileri gösteren hisse, 6,91 milyon işlem hacmiyle ortalama hacmin (30,58 milyon) oldukça altında kalıyor.

Teknik göstergelere göre, hisse senedi şu anda “Güçlü Sat” sinyali veriyor ve RSI (Göreceli Güç Endeksi) değeri 55,58 civarında. Bu, hisse senedinin ne aşırı alım ne de aşırı satım bölgesinde olmadığını, ancak genel olarak satış baskısının devam ettiğini gösteriyor.

Şirketin Finansal Durumu ve Piyasa Değerlendirmesi

Durukan Şekerleme’nin piyasa değeri 1,69 milyar TL olarak hesaplanmaktadır ve 132,5 milyon adet tedavüldeki hisse bulunmaktadır. Şirketin kâr marjı ve aktif kârlılığı gibi finansal göstergelere dair veri eksiklikleri, yatırımcıların detaylı analiz yapmasını zorlaştırıyor. Ayrıca, mevcut durumda fiyat/kazanç oranı ve diğer değerleme ölçütleri açıklanmamış durumda, bu da şirketin adil değerine yönelik belirsizlik yaratmaktadır.

Durukan Şekerleme’nin gelecekteki performansı, piyasadaki ekonomik gelişmelere ve şirketin büyüme stratejilerine bağlı olacaktır. Yeni ürün lansmanları ve genişleme hedefleri, hisse senedi fiyatlarına olumlu yansıyabilir. Ancak, mevcut durumda 52 haftanın en düşük seviyelerine yakın seyretmesi, yatırımcıların temkinli olmaları gerektiğini göstermektedir.

Piyasa Koşulları ve Dış Etkenler

Borsa İstanbul’un 8750-9400 puan aralığında yatay bir seyir izlemesi ve ekonomik belirsizlikler, Durukan Şekerleme gibi hisselerin performansını olumsuz etkileyebiliyor. Küresel ekonomik gelişmeler, özellikle enflasyon verileri ve faiz politikaları, şirketin gelecekteki büyüme beklentilerini şekillendirebilir. Yatırımcıların bu tür dış faktörleri göz önünde bulundurarak hareket etmeleri büyük önem taşır.

Yatırımcılar İçin Stratejik Öneriler

- Kademeli Alım Stratejisi: Hisse fiyatının 52 haftalık en düşük seviyelerine yakın seyretmesi, kademeli alımlar için bir fırsat sunabilir. Yatırımcılar, bu süreçte düşük fiyatlardan maliyet düşürerek pozisyonlarını güçlendirebilirler.

- Yeni Ürün Lansmanlarını ve Projeleri Yakından Takip Edin: Şirketin büyüme potansiyeli, pazara sunacağı yeni ürünler ve projeler ile yakından ilişkilidir. Bu tür gelişmelerin hisse fiyatları üzerinde olumlu etkisi olabilir.

- Piyasa ve Sektörel Gelişmeleri İzleyin: Gıda sektöründeki genel eğilimler ve ekonomik veriler, şirketin performansını doğrudan etkileyebilir. Özellikle enflasyon verileri ve hammadde fiyatlarındaki dalgalanmalar, hisse fiyatını etkileyen kritik faktörler arasında yer alır.

- Uzun Vadeli Yatırım Perspektifi Benimseyin: Şirketin pazar liderliği hedefleri ve büyüme stratejileri, uzun vadeli yatırımcılar için umut verici fırsatlar sunabilir. Bu süreçte hisse senedinin değeri zamanla toparlanabilir.

Sonuç olarak, Durukan Şekerleme (DURKN) hissesi, kısa vadede dalgalanmalara açık olmasına rağmen, uzun vadede büyüme potansiyeli taşıyan bir hisse olarak değerlendirilebilir. Yatırımcıların piyasa koşullarını ve şirketin stratejik hamlelerini dikkate alarak hareket etmeleri, daha bilinçli kararlar almalarına yardımcı olabilir.